ИП, применяющий УСН, в течение года ежеквартально рассчитывает и платит авансовые платежи. При этом расчет производится по итогам отчетных периодов — I квартала, полугодия и 9 месяцев. По итогам года ИП рассчитывает налог с доходов, уменьшенных на расходы, либо минимальный налог — 1% от доходов.

Более подробную информацию о расчете налогов и платежей вы узнаете их статьи.

Расчет авансовых платежей

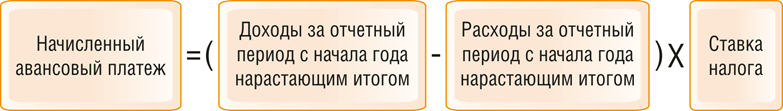

Авансовый платеж начисляется с доходов, уменьшенных на расходы, за I квартал, полугодие и 9 месяцев. Сумма, которую необходимо уплатить, рассчитывается за минусом предыдущих авансовых платежей этого года. Для расчета используется формула:

Не включаются в расчет убытки прошлых лет и разница за прошлые года между минимальным налогом и налогом, который рассчитан в обычном порядке. Убытки и разницу за прошлые годы можно учесть только при расчете налога по итогам года.

Ставка налога УСН для объекта «доходы минус расходы» по общему правилу равна 15%, но власти субъекта РФ могут ее понизить.

Однако с 2021 года некоторых случаев предусмотрена повышенная ставка 20%. Такие случаи возникают, когда:

- доходы ИП в отчетном периоде, определяемые нарастающим итогом с начала налогового периода, составили более 150 млн рублей, но не превысили 200 млн рублей. Указанные величины индексируются на коэффициент-дефлятор;

- средняя численность ИП за отчетный период превысила 100 человек, но не более чем на 30 работников.

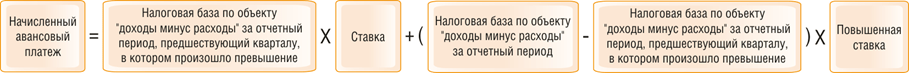

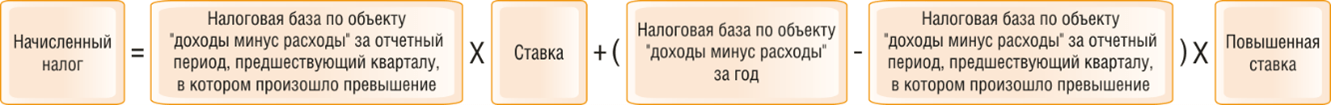

Ставка 20% применяется к части налоговой базы, приходящейся на период с начала квартала, в котором допущены превышения. Авансовые платежи в этом случае рассчитываются так:

Превышение расходов над доходами означает убыток ИП. Налоговая база и начисленный авансовый платеж за этот период равны нулю.

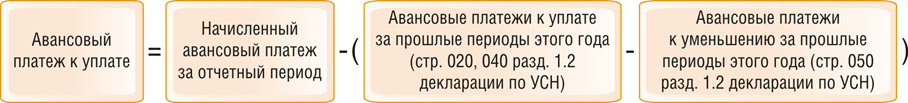

Авансовый платеж к уплате считается так:

Если за полугодие или 9 месяцев расчетный авансовый платеж оказывается отрицательным, то платить за этот период ничего не надо. В этом случае получается авансовый платеж к уменьшению, который отражается в строке 050 или 080 разд. 1.2 декларации по УСН.

При расчете очередного авансового платежа или налога по итогам года, получившаяся ранее переплата учитывается.

Рассмотрим пример расчета авансовых платежей ИП на УСН с объектом «доходы минус расходы».

ИП применяет упрощенку с объектом «доходы минус расходы» и ставкой 15%.

По итогам I квартала:

- доходы — 2 000 000 рублей;

- расходы — 1 800 000 рублей;

- авансовый платеж к уплате: (2 000 000 — 1 800 000) x 15% = 30 000 рублей.

По итогам полугодия:

- доходы — 4 000 000 рублей;

- расходы — 4 500 000 рублей;

- начислен авансовый платеж — 0 рублей, так как получен убыток в размере 500 000 рублей (4 500 000 — 4 000 000);

- к уплате получился отрицательный платеж: — 30 000 рублей (0 — 30 000). То есть 30 000 рублей — это авансовый платеж к уменьшению. Эту сумму ИП должен будет отразить в строке 050 разд. 1.2 декларации по УСН, которая сдается по итогам года.

По итогам 9 месяцев:

- доходы — 8 000 000 рублей;

- расходы — 7 200 000 рублей;

- начислен авансовый платеж: (8 000 000 — 7 200 000) x 15% = 150 000 рублей;

- авансовый платеж к уплате: 150 000 рублей (150 000 — (30 000 — 30 000)). Эта сумма отражается в строке 070 разд. 1.2 декларации по УСН по итогам года.

Но перечислить в бюджет ИП может не 150 000 рублей, а только 120 000 рублей (150 000 — 30 000). Ведь по итогам полугодия фактически получилась переплата 30 000 рублей, которую ИП не использовал. Эта переплата зачитывается в счет уплаты авансового платежа за 9 месяцев.

Вместе с декларацией по итогам года ИП должен представить пояснение, связанное с тем, что сумма в строке 070 разд. 1.2 декларации отличается от фактически уплаченного авансового платежа за 9 месяцев.

Если ИП использует налоговые каникулы, то налога к уплате у него не будет, потому что действует ставка 0%

Расчет налога УСН «доходы минус расходы» по итогам года

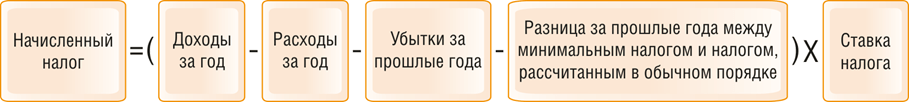

Налог по итогам года начисляется по следующей формуле:

Ставка по общему правилу составляет 15%, но власти субъекта РФ могут ее понизить.

Для некоторых ситуаций предусмотрена повышенная ставка 20%. Она применяется в следующих случаях:

- доходы ИП в отчетном (налоговом) периоде, определяемые нарастающим итогом с начала налогового периода, составили более 150 млн рублей, но не превысили 200 млн рублей. Указанные величины индексируются на коэффициент-дефлятор;

- средняя численность за отчетный (налоговый) период превысила 100 человек, но не более чем на 30 работников.

Ставка 20% применяется к части налоговой базы, приходящейся на период с начала квартала, в котором допущены превышения. Налог в этом случае рассчитывается по формуле:

При превышении лимитов также сохраняется возможность учесть убытки и разницу между минимальным и рассчитанным налогом, относящиеся к прошлым годам.

Если расходы оказались больше доходов, то ИП имеет за текущий год убыток. Однако это не значит, что он не должен ничего платить.

После расчета налога его надо сравнить с минимальным налогом, составляющим 1% от доходов ИП за год.

Если в текущем году у ИП оказался убыток либо начисленный налог меньше минимального налога, то он должен заплатить минимальный налог.

Разницу между минимальным налогом и налогом, рассчитанным в обычном порядке, ИП сможет учесть в расходах при расчете налога за следующие налоговые периоды.

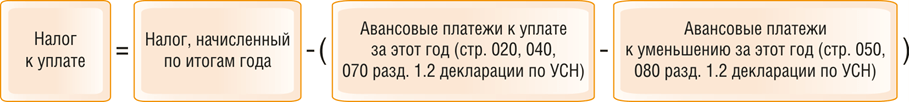

Налог к уплате рассчитывается следующим образом:

Если при расчете налога получается отрицательное число, то это означает, что у ИП переплата. Он сможет эту переплату зачесть или вернуть.

Рассмотрим пример расчета налога и авансовых платежей ИП на УСН с объектом «доходы минус расходы».

ИП применяет УСН с объектом «доходы минус расходы» и ставкой 15%.

Его доходы нарастающим итогом за год составили:

- в I квартале — 2 000 000 рублей;

- за полугодие — 6 000 000 рублей;

- за 9 месяцев — 11 000 000 рублей;

- за год — 15 000 000 рублей.

Расходы нарастающим итогом составили:

- в I квартале — 800 000 рублей;

- за полугодие — 5 800 000 рублей;

- за 9 месяцев — 9 000 000 рублей;

- за год — 10 000 000 рублей.

Убытков за прошлые года нет, минимальный налог ИП раньше не платил.

Авансовый платеж по итогам I квартала: (2 000 000 — 800 000) x 15% = 180 000 рублей.

Авансовый платеж по итогам полугодия:

- начисленный: (6 000 000 — 5 800 000) x 15% = 30 000 рублей;

- к уплате: — 150 000 рублей (30 000 — 180 000).

То есть за полугодие ИП ничего не платит, у него получился авансовый платеж к уменьшению в размере 150 000 рублей, который он должен отразить в декларации по УСН.

Авансовый платеж по итогам 9 месяцев:

- начисленный: (11 000 000 — 9 000 000) x 15% = 300 000 рублей;

- к уплате: 270 000 рублей (300 000 — (180 000 — 150 000)). Эту сумму ИП должен отразить в декларации по УСН.

Но перечислить в бюджет ИП может 120 000 рублей (270 000 — 150 000), ведь по итогам полугодия фактически сложилась переплата 150 000 рублей, которую ИП не использовал. Она может быть зачтена в счет уплаты авансового платежа за 9 месяцев.

Начисленный налог по итогам года: (15 000 000 — 10 000 000) x 15% = 750 000 рублей.

Минимальный налог: 15 000 000 рублей x 1% = 150 000 рублей.

Налог, который начислен в общем порядке, больше минимального налога. Это означает, что ИП должен заплатить налог в общем порядке.

Налог к уплате по итогам года: 750 000 — (180 000 — 150 000 + 270 000) = 450 000 рублей.

Вместе с декларацией по итогам года ИП должен представить пояснение, связанное с тем, что сумма в строке 070 разд. 1.2 декларации отличается от фактически уплаченного авансового платежа за 9 месяцев.